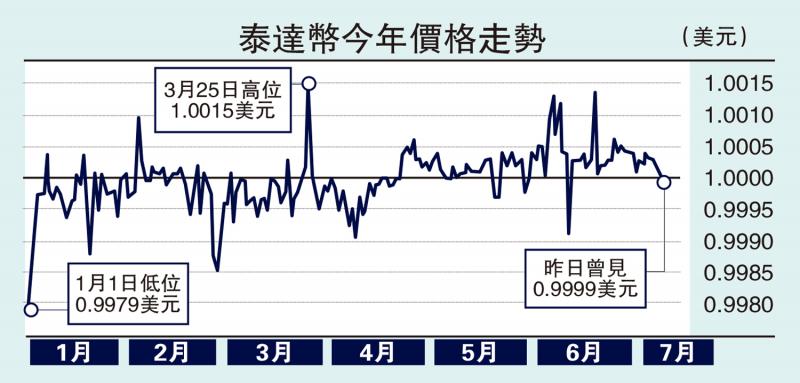

圖:泰達幣今年價格走勢

隨着全球主要國家及經濟體穩定幣監管框架的落地,全球數字資產市場也正在經歷歷史性的變革。一方面,穩定幣的野蠻生長期可能告一段落;另一方面,穩定幣市場的格局也或將迎來轉變,即USDC會否在美國監管機構的「護航」下迎來黃金時代,而泰達幣(USDT)在新監管體系下又該何去何從?

投資者普遍認為,美國本土穩定幣市場合規化將會影響機構資金對泰達幣的青睞,從而對其運營帶來負面衝擊。可以預見的是,在泰達幣應用更加廣泛的背景下,一旦美國推出完全合規、審計透明且受聯邦監管的穩定幣,如PayPal的PYUSD,以及未來銀行可能發行的穩定幣,傳統金融機構、對沖基金,乃至國家主權基金等「大資金」將更傾向於選擇這些安全性更高的產品。此外,美國監管機構對法幣出入金通道的嚴格管控,可能進一步限制與「欠合規」穩定幣相關的業務往來,這將增加用戶獲取和贖回泰達幣的難度與成本,削弱其流動性優勢。

然而,來自於監管真空與法幣失效地區的需求意味着泰達幣在穩定幣市場仍有一席之地。首先,在面臨高通脹、資本管制、本幣劇烈波動的地區(如部分拉美、非洲、東南亞國家),泰達幣作為便捷的美元價值存儲和跨境支付工具的需求依然強勁。只要這些地區缺乏有效的本土穩定幣替代品或嚴格的監管,泰達幣仍將是不二之選。其次,在中心化交易所(CEX)和去中心化金融(DeFi)領域,交易對、流動性池、借貸抵押品等場景對泰達幣依賴度極高,其憑藉先發優勢、龐大的流通量和深度嵌入的流動性網絡,短期內難以被完全取代。最後,即便泰達幣最終仍無法滿足美國本土監管要求,其可將運營重心和主要用戶群體進一步向監管相對寬鬆或尚未明確監管的司法管轄區轉移,形成「離岸穩定幣中心」。

以尼日利亞為例,作為非洲最大的經濟體,長期面臨匯率不穩定問題。2023年,美元兌奈拉匯率從約450漲至超過1500,通脹率高達17.4%,嚴重侵蝕居民的購買力。這種經濟環境促使尼日利亞人尋求更穩定的價值儲存和交易工具。泰達幣因其與美元1:1掛鈎的特性,成為理想選擇。尼日利亞用戶最初使用泰達幣主要是為了規避奈拉貶值風險,特別是在跨境支付和國際轉賬場景中。

目前而言,雖然美國對穩定幣加強監管已經是大勢所趨,但是監管機構對泰達幣的態度仍存不確定性。具體而言,若採取限制美國實體與其交易的嚴厲措施,勢必極大壓縮泰達幣的生存空間,若僅採取限制美國本土流通的溫和措施,將為其留有迴旋餘地。此外,其他國家及經濟體的監管條例也將共同決定泰達幣的未來。

去美元化提供發展契機

需要指出的是,泰達幣的市場策略本質是「技術中性」,它不挑戰美元體系,而是做美元體系的「數字管道工」。泰達幣的發展歷程為非美元穩定幣提供了經驗,通過「數字化路徑」發展非美元穩定幣不失為一條可行路徑。

經過多年發展,非美元穩定幣已具備擴展基礎,而今年以來的「去美元化」趨勢也為非美穩定幣提供了新的契機。從泰達幣的經驗來看,其蓬勃發展與部分國家和地區的幣值不穩定有關,而這些地區的外貿聯繫也十分豐富,成為非美穩定幣的落地的現實場景。

與此同時,泰達幣的發展也離不開與基礎設施的深度綁定,在非洲大陸,6億人深陷缺電困境,而泰達幣以意想不到的方式切入這一市場,通過與太陽能充電站運營商深度綁定,將美元穩定幣轉化為離網社區的「能源通行證」。具體而言,當地運營商在村莊部署離網光伏充電站,用戶通過移動錢包用泰達幣預付電費,運營商以泰達幣向國際供應商採購光伏板(規避本地貨幣貶值風險)。這一戰略不僅拓展了泰達幣的實體經濟場景,事實上也為非美元穩定幣開闢了一條「基礎設施捆綁式」的破局之路。

總結一下,從現有穩定幣市場的監管框架以及發展現狀看,未來穩定幣市場很有可能呈現「雙軌並行」的發展特徵。一方面,以美國本土合規穩定幣為主導,服務於受強監管的傳統金融和機構市場,強調安全、透明和法律保障。另一方面,泰達幣可能繼續在特定區域和加密原生生態中扮演重要角色,同時依託不同主權貨幣的合規離岸穩定幣將加速發展,服務於特定的地緣經濟圈和多元化需求。

從市場構成看,對泰達幣而言,美國穩定幣合規化浪潮既是市場份額的挑戰,也可能成為其深耕特定「離岸」生態的契機。與此同時,非美元穩定幣也可以從泰達幣身上尋找到自己的出圈可能。(作者為國泰君安國際首席經濟學家)