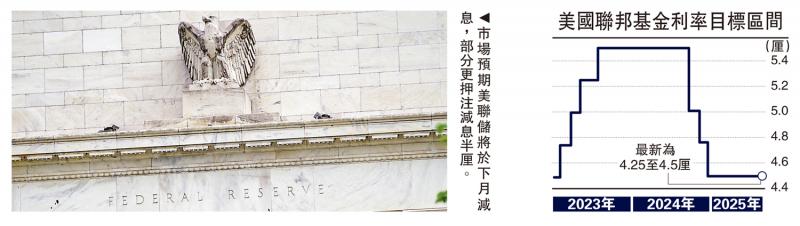

圖:市場預期美聯儲將於下月減息,部分更押注減息半厘。

本周五,聯儲局主席鮑威爾將於傑克遜霍爾會議(Jackson Hole)發言,投資者急切希望得到減息操作的明確信號。美國需求趨於疲弱,貨幣政策理應寬鬆,但潛在通脹風險亦不容小覷,極大考驗當局的預期管理能力。

7月非農報告對前值的大幅下修,堅定了市場對於9月減息的信心。即便同期的核心消費者物價指數(CPI)與生產者物價指數(PPI)按年增速雙雙反彈,卻絲毫未減幣策寬鬆的樂觀預期。芝交所FedWatch數據顯示,9月聯儲減息概率高達96.2%,年底前有望降息0.75厘。目前押注9月減息0.5厘的期權合約高達32.5萬份,權利金成本約1000萬美元。這意味着若如期減息這一幅度,上述頭寸將獲利1億美元。

筆者多次撰文指,美國經濟「滯」的風險高於「漲」,美聯儲減息操作太過遲疑。

這背後或反映出,鮑威爾有着明顯「政治傾向」,特朗普對其發火是有幾分道理。現時美國實際利率偏高,廣泛壓制零售、地產與製造業的發展。

非農數據飄忽不定

分別來看:1)7月美國零售按月增速由0.9%跌至0.5%,而密歇根大學數據顯示,美國8月消費者信心指數初值降至58.6,大幅低於市場預期的62;2)由於融資成本過高,7月美國建築許可數量下降2.8%,創2020年6月以來新低;3)ISM製造業PMI從年初的50.9連續下行至7月的48,接近2024年減息前的低點(47)。

當然,支撐美聯儲減息的最大理據,還在於就業數據的迅速降溫。截至今年7月的三個月平均新增非農就業人數下滑至3.5萬人,「小非農」ADP也顯示美國私企招聘活動的放緩。需注意的是,特朗普上台後就業數據遭遇諸多因素干擾,包括白宮嚴厲打擊無證移民、政府裁員造成統計人手不足等。假如稍後公布的8月非農報告又現反覆,不排除減息預期的再度調整。

貨幣政策左右為難

減息可以緩解實體經濟壓力,但大幅減息則有可能引發滯脹風險,這是擺在美聯儲面前的現時困境。即貨幣政策路徑的變數極大,很容易引發資本市場的震盪。

目前美國的關稅成本多由企業消化,也有進口商將貨物存入保稅區、毋須立即繳納關稅。大家的普遍心態是等待進一步的貿易談判,稅率或有可能繼續下調。根據數字倉儲管理供應商WarehouseQuote統計,倉儲需求的炙熱全面推高了租金水平。2024年初,保稅倉租金約為普通倉庫的兩倍,今年6月已攀升至4倍。

由於家庭部門的消費意願持續低迷,商家為保持市場份額也不敢貿然漲價,只能壓縮自身利潤空間。而一旦美聯儲大幅減息,居民支出快速反彈,商家必定提價轉移成本壓力,導致通脹的持續惡化。

美國經濟局面微妙,美聯儲內部也難以達成共識,9月無論是決定減息抑或按兵不動,都將招致不小的爭議。